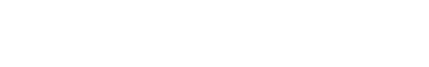

La semaine dernière, la Banque de France publiait son étude trimestrielle relative à l’évolution du coût du financement bancaire des PME en France.

Nous y apprenons notamment que le taux moyen auquel se finance les PME françaises s’élève désormais à 4,12%/ an.

Cette hausse impacte surtout, en France, la levée de nouveau financements pour les entreprises, puisque la très grande majorité des financements au entreprises en France est produite à taux fixe (83% en 2022).

Malgré cela, la production de crédits pour les PME reste soutenue, avec une croissance de +5,0% en rythme annuel.

Un renchérissement important du coût du crédit depuis 12 mois…

Sur les 12 derniers mois, la Banque de France nous apprend que le coût moyen du crédit bancaire pour les PME est passé de 1,38%/ an à 4,12% à fin Mars 2023.

Cette hausse du coût du financement suit bien sûr l’évolution des taux constatés partout dans le monde et sur le marché des taux, l’EURIBOR 3 mois s’élevant à fin mars à 3,038%.

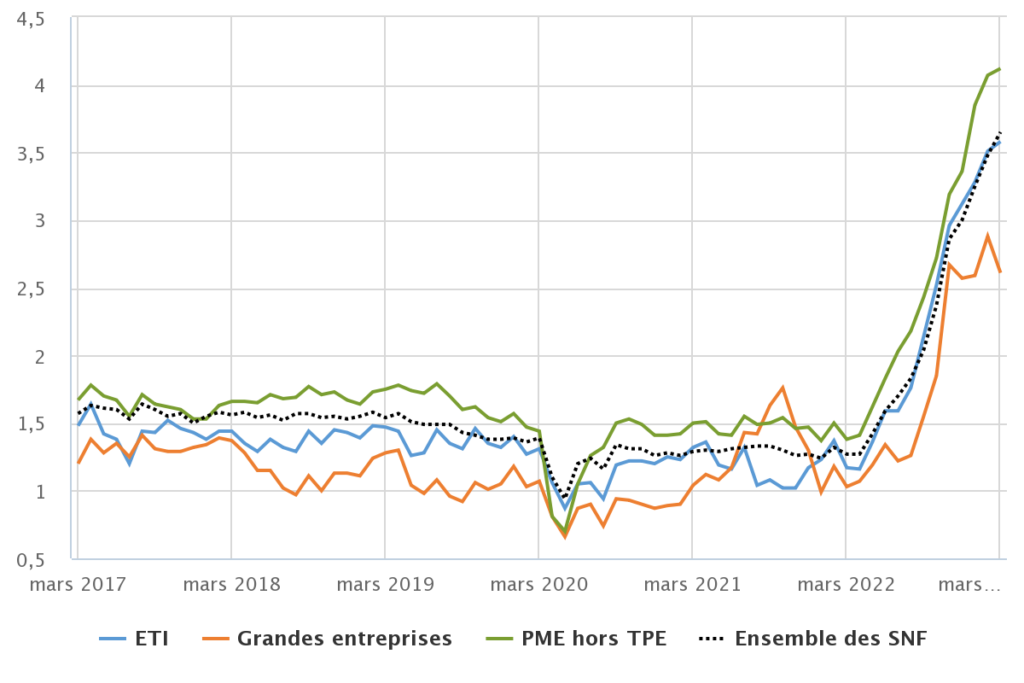

… Et une hausse qui se poursuit pour le moment

Par définition, l’étude de la Banque de France produit des résultats datés, et qui reflètent avec un décalage de 2 mois la situation du financement des entreprises en France.

Effectivement, depuis le mois de mars, nous avons constaté la poursuite d’une augmentation, toutefois moins rapide, du coût du financement des entreprises.

A l’image de la poursuite de la progression de l’EURIBOR 3 mois, le taux de financement que nous avons constaté sur divers types de financements (immobilier, exploitation, structurés) dépasse désormais le seuil de 4,5%.

Selon l’OCDE, les taux devraient par la suite rester stables en France jusqu’à la fin de l’année 2023 et ne devraient pas évoluer sensiblement jusqu’à fin 2024. Bien sûr, ces prévisions sont à prendre avec prudence tant des évènements soudains peuvent influer rapidement sur les marchés des taux.

Conséquences en cascades

Les conséquences pour les entreprises sont nombreuses : Difficulté d’obtention des financements (même si la dynamique reste soutenue), baisse de la rentabilité ou report de certains investissements, augmentation des coûts et impact sur les résultats, plans de financement à revoir, réajustements tarifaire pour défendre les marges.

Dans ce nouveau contexte disposer de fonds propres est un avantage compétitif

Si les 10 dernières années ont été un âge d’or pour créer du levier de financement relutif, ce contexte nouveau donne un avantage compétitif aux entreprises disposant de fonds propres solides.

Pour les champions d’aujourd’hui, disposer ou lever des capitaux propres permet de contrer l’évolution du coût du financement et de faire la différence au moment de saisir des opportunités, notamment dans les opérations de M&A ou d’acquisitions d’actifs.

Sur les marchés du private-equity dont les acteurs visent une trajectoire de moyen terme, la différence de rendement attendu des capitaux propres investis par rapport au coût actuel de l’endettement bancaire a eu tendance à se réduire ces derniers mois.

Cela rend, à ce jour, les investissements en capital plus compétitifs, en plus de la stabilité financière qu’ils assurent par essence.

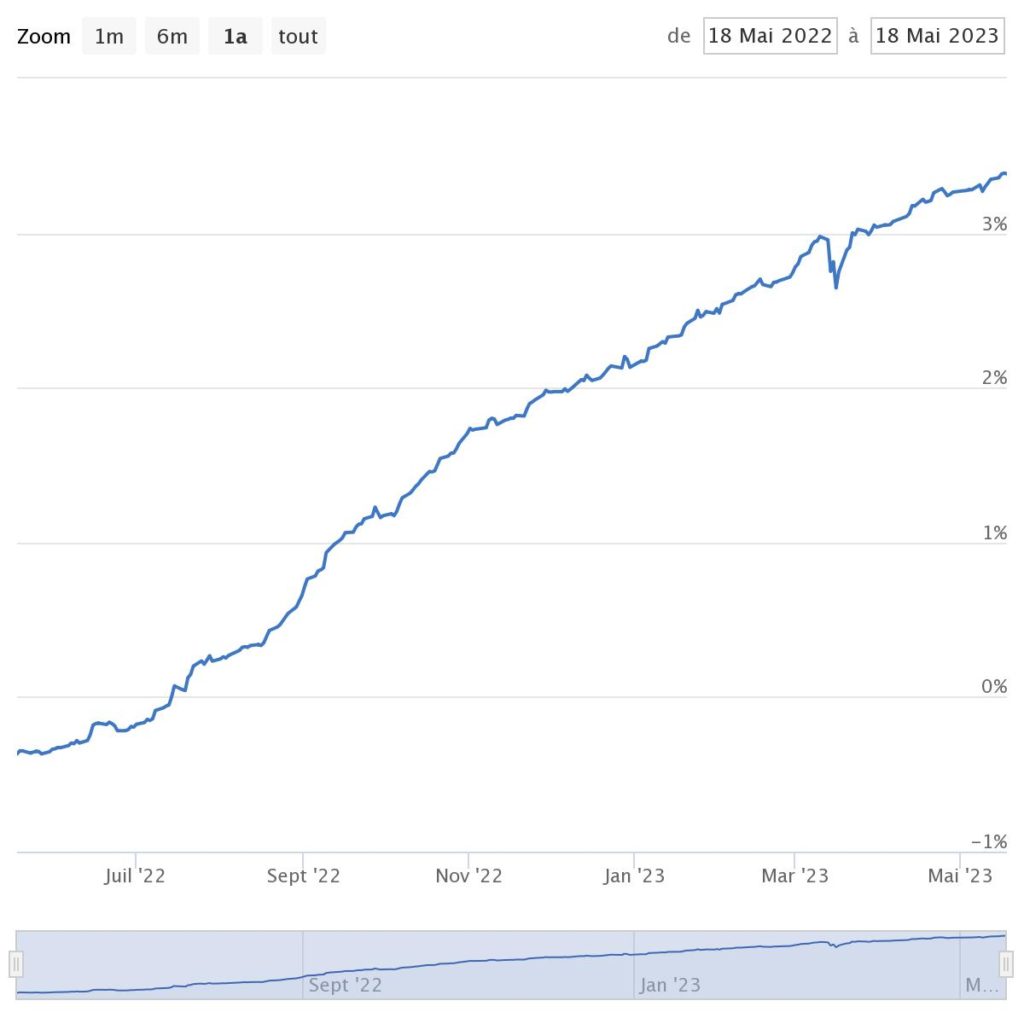

Notons que si les levées de fonds des fonds d’investissement s’est ralentie fin 2022, l’année 2022 au total aura été une bonne année de collecte selon les statistiques publiées par France Invest.

Aussi, le marché du private-equity regorge encore de capitaux disponibles pour accompagner des projets d’entreprises dans cette période.

A propos de Navon Capital

Navon Capital est un studio M&A et cabinet de conseil créé par des investisseurs professionnels et entrepreneurs organisé autour d’un savoir-faire unique dans la structuration d’opérations financières.

Nous intervenons tant dans les métiers de l’immobilier que du private-equity, au travers d’opérations de conseil en acquisition ou cession (M&A), de levée de fonds et d’investissement au service d’investisseurs privés et d’entrepreneurs.